사상 최대의 투자 비극에서 얻는 교훈

※ The Motley Fool에 Morgan Housel이 기고한 「6 things I learned From the Book "The Great Depression: A Diary」를 번역한 글입니다.

벤저민 로스(Benjamin Roth)는 전문 작가나 투자자는 아니었습니다. 하지만 그는 일찍이 찾아볼 수 없었던 가장 유익한 투자 서적 한 권을 썼습니다.

오하이오의 변호사였던 로스는 대공황 기간 동안 쭉 일기를 써왔습니다. 1931년부터 1940년대 초까지 매주 몇 차례씩 일기를 썼습니다. 그의 아들이 그 일기를 2010년 출간했습니다.

제목은 『The Great Depression: A Diary』으로, 각각의 일기는 세 문장을 거의 넘지 않지만 미국에서 가장 심각했던 경제적 참극 동안의 삶을 아주 생생하게 묘사하고 있습니다. 예를 들어 1932년 4월 6일의 일기는 이렇게 간단히 쓰여 있습니다.

로스는 주식 시장과 똑똑한 사람들이 어떻게 파괴될 수 있는지에 파고들고 있습니다. 그는 대공황 동안 살았던 모든 이들이 다 알고 있는 단순한 투자 교훈을 계속해서 반복하고 있습니다. 은행에 넉넉한 현금을 가지고 있는 것이 얼마나 큰 가치인지에 대해서 말입니다.

- 1931년 7월 “잡지와 신문은 사람들에게 지금처럼 할인된 가격에 주식, 부동산 등을 사라고 말하는 기사들로 도배되어 있다. 그들은 시절이 분명 더 좋아질 것이며, 많은 커다란 행운이 이 길에 쌓여있다고 말한다. 문제는 누구도 이제는 돈이 없다는 점이다.”

- 1931년 8월 “나는 전문가에게 평상시에 여유 자금을 쌓아 놓는 것이 얼마나 중요한지 이제 서야 알게 되었다. 2,500달러의 잉여 자금을 이번 불황 동안 현명하게 투자했다면, 나머지 인생을 위한 보험이 되었을 것이다. 그렇지 못했다면, 경제의 폭풍 속에서 속수무책이 돼버렸을 것이다.”

- 1931년 12월 “지금 좋은 주식과 채권을 아주 매력적인 가격에 살 수 있다는 것이 일반적인 생각이다. 문제는 매수할 현금을 가진 이가 아무도 없다는 것이다.”

- 1932년 9월 “이번 불황 동안 돈을 갖고 있어서 최고 등급의 주식에 투자해, 2 내지 3년 동안 보유할 수 있는 이가 있다면, 그 사람은 1935년 부자가 되어 있을 거란 말이 마음에 와닿는다.”

- 1933년 6월 “주식에서 달러당 10센트에 행운을 살 수 있는 기회는 이미 지나갔고, 지금까지 그런 행운을 이용할 수 없었다는 것이 슬프다.”

- 1933년 7월 “이번 불황 동안 계속해서, 기회라는 것이 여유 자금을 마련하지 못한 이들은 지나쳐 가버리는 가차 없는 여신과 같다는 생각이 내 폐부를 찌르고 있다.”

- 1936년 8월 “이번 불황은 내 마음속에 사라지지 않을 한 가지에 인상을 새겨 놓았다. 그 인상은 바로 비상사태에 대비하기 위해 충분한 현금을 손에 쥐고 있는 것이 얼마나 가치 있는 일인 지이다. 변호사로서 내 경험상, 기업이 실패하는 대부분의 원인은 기술적인 이유가 아니라 자본 부족이 원인이 된 것이다.”

- 1937년 5월 “재산을 모을 수 있는 생애 최대의 기회는 사라져 버렸고, 아마도 다시 오지는 않을 것 같다. 투자할 수 있는 여유 자금을 갖고 있던 이들은 거의 없었다. 생필품을 구입하기에도 벌이가 충분치 않았기 때문이다.”

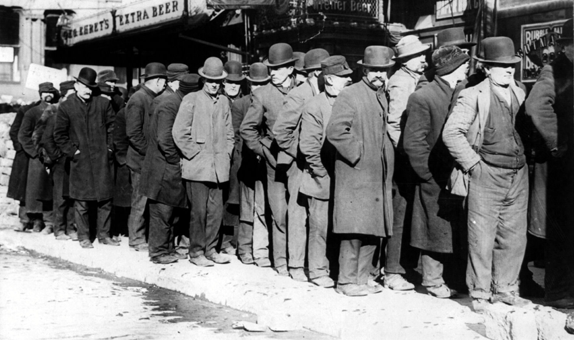

이 기간 동안 무슨 일이 있었는지 기억하시기 바랍니다. 다우존스는 1929년부터 1932년까지 89% 하락했고, 실업률은 25%를 넘어섰습니다. 이 기간을 견뎌낼 만큼 충분한 현금이 없었던 이들은 자기 자산을 달러 당 몇 푼에 팔 수밖에 없었습니다.

그 이후 시장은 1932년부터 1937년까지 거의 다섯 배나 올랐고, 5년 동안 사상 최대의 상승 랠리를 펼쳤습니다. 몇몇 우량주들은 10배 또는 20배나 올랐습니다. 현금이 (그리고 끈기가) 없었던 이들은 자기 삶 최대의 투자 기회가 자기 옆을 춤추듯 지나가는 것을 지켜보기만 해야 했습니다.

이런 이야기는 역사를 통해 계속 반복되고 있습니다. 많은 이들은 호황 동안 수익률을 걱정하고, 현금 이자 몇 푼뿐인 은행에 넣어두는 일이 얼마나 쓸모없는 짓인지 하소연하곤 합니다. 시장이 붕괴되고 다시 불황이 찾아오고서야 그들은 하잘것없는 이자로 몇 년을 썩혀두었다 하더라도 은행에 넣어둔 현금보다 더 소중한 것은 없음을 깨닫게 됩니다.

현금은 '미래에 대한 선택권'을 가져다준다

우리는 오늘도 이런 일을 반복하고 있습니다. 많은 이들이 은행에 넣어둔 자기 현금이 0.01%도 채 못 되는 이자 벌이 밖에 안 되며, 매일매일 인플레로 손실을 보고 있음에 분노하고 있습니다.

이것은 현금의 가치를 너무 터무니없게 생각하는 것입니다. 이런 생각은 현금의 진정한 가치를 오래도록 과소평가하게 만듭니다. 오늘날 현금은 그리 큰돈 벌이가 되지 못하지만, 미래를 위한 선택권을 가져다줍니다. 시간이 지남에 따라, 그 같은 잠재력은 오늘 하찮은 벌이를 상쇄하고도 남을 것입니다.

오늘 0.01% 벌이가 미래 시장 붕괴 시에 현금을 손에 쥔 한 마리 벌처(vulture: 벌처 펀드의 그 벌처임)가 되게 해준다면, 아니면 절망 속에 매도하지 않아도 되게 해준다면, 오늘 그 현금은 진정 0.01%보다 훨씬 더 큰돈을 벌어다 주고 있는 것입니다.

여러분 중 일부는 이런 말을 납득하기 어려울 수도 있습니다. 0.01% 수익률이라는 광고를 보고 있기 때문입니다. 하지만 미래를 위한 현금의 선택권은 진정으로 귀중한 가치가 있습니다. 워렌 버핏도 말합니다.

대부분의 투자자들은 아놀드 반덴버그(Arnold Van Den Berg)란 이름을 들어 본 적이 없겠지만, 이 사람은 우리 시대 가장 위대한 투자자 중 한 명입니다. 1974년 이후 반덴버그의 펀드는 연평균 14.5%의 수익률을 기록했으며, 이는 S&P 500의 수익률 11.9%와 비교되는 수치입니다. 1974년 그의 펀드에 1,000달러를 투자했다면, 오늘날 그 가치는 196,000달러로 변해 있을 것입니다. S&P 500에 투자했다면 80,000달러가 되어 있겠죠.

일반 뮤추얼 펀드의 현금 비중이 5% 부근인 데 반해, 반덴버그의 자산 중 현금 비중은 20% 이상을 차지하고 있습니다. 주식 픽커로서 왜 그렇게 많은 현금을 보유하고 있느냐는 물음에 그는 이렇게 답합니다.

여러분이 보통주가 얼마나 변동성이 큰지를 받아들이게 된다면, 커다란 우위에 서게 될 것입니다. “당신이 오늘 보유하고 있는 현금은 내일 훌륭한 수익의 원료”라고 반덴버그는 말합니다. 그는 불황에서 배울 수 있는 가장 큰 교훈이 무엇인지 이해하고 있습니다.

원문: 피우스의 책도둑&